CPU开始沦为配角:互联网时代,CPU的地位被边缘化了吗?

最近,英特尔财务长DavidZinsner表示,虽然数据中心芯片需求在过去两季有所好转,但库存消化将比电脑芯片更长,可能还要过几季才能达到较佳的状态。在这个AI被炒的火热的时代,当英特尔说数据中心芯片的库存正在积压,出乎很多人的意料。

01 前所未有的压力

PC产业正同时经历“加速运算”和“生成式AI”两大转变。据Gartner最新报告,2023年全球用于AI的硬件销售收入预计将达到534亿美元,按年增长20.9%,这一销售还将在2024年进一步增长到671亿美元,在2027年进一步增长到1194亿美元。

今年,不少互联网公司纷纷开发自己的大模型。3月,百度制作了类似ChatGPT的项目ErnieBot;4月,腾讯云发布了新的服务器集群,该集群可供其他人租用计算能力;阿里巴巴计划将所有产品插入大型语言模型,包括在线购物平台淘宝和地图工具高德地图。

据报道,目前百度、腾讯、阿里巴巴和字节跳动四家公司合计向英伟达订购了价值50亿美元的AI芯片。这些芯片包括英伟达2023年发货的10万块A800芯片,价值10亿美元,另外价值40亿美元的芯片将在2024年交付。

数据中心芯片风光一时无两。目前,数据中心领域有三大巨头:英特尔、英伟达、AMD。在数据中心CPU方面,根据Counterpoint数据,2022年英特尔以71%的份额保持数据中心市场的领先地位,AMD以20%的市场份额位居第二。

在数据中心GPU方面,英伟达不仅占有一席之地,甚至可以说几乎“垄断”。英伟达数据中心产品的客户主要来自云服务商和大型互联网公司,它们贡献了英伟达大约一半的数据中心收入。英伟达的GPU用于ChatGPT等人工智能应用程序背后大模型的训练和推理,目前科技公司对英伟达最高端的人工智能芯片H100的需求极大。

从今年的业绩来看,英伟达是毋庸置疑的收入暴涨,尤其是在数据中心领域,在英伟达公布的截至7月30日的季度财报中,英伟达数据中心业务收入增长141%至103亿美元,占其总收入比超过76%。按照这种趋势,有分析师估计,到2025财年,英伟达的数据中心部门收入将扩大到400亿美元。

英伟达如此强势,其他两大巨头自然颇受影响。

AMD对数据中心同时供应CPU、GPU、FPGA、DPU和SoC,二季度AMD的数据中心业务下滑了。根据其财报数据,AMD数据中心营收为13.21亿美元,同比下滑11%。AMD坦言,报告期内的Epyc处理器销售没有预期那么好,而且加大的研发支出也摊薄了利润率。

从二季度的业绩来看,英特尔数据中心和人工智能业务销售额从去年同期的47亿美元下降15%至40亿美元。英特尔首席执行官帕特·基辛格表示,服务器CPU的库存过剩将持续到今年下半年,数据中心芯片销售将在第三季度小幅下降,在第四季度恢复。

对于英特尔抱怨数据中心芯片库存积压,分析师陆行之表示:“库存难消耗有两种原因,一是产能利用率维持高档不坠、超过稳定需求,二是需求下降速度快过产能利用率下降速度。”他认为,英特尔在数据中心早已丧失话语权。依据预算的排挤效应,每买一台AI服务器,就少买几台通用服务器,即使功用不尽相同,但这趋势应该会持续数个季度,甚至数年。

一台AI服务器价格比通用服务器贵20倍以上,也因此客户无法大幅加码服务器采购预算,只能少买数台通用服务器。如果一台AI服务器使用两颗英特尔的CPU,假设少买三台,那就少了6颗比较便宜的CPU需求,也就是为什么英特尔的CPU库存被积压。

实际上,不止陆行之认为英特尔在数据中心早已丧失话语权。Global X分析师Tejas Dessai也认为,英特尔等对于AI着墨不深的传统芯片企业,恐面临市占率下滑窘境。也有业内人士表示,生成式AI改变了数据中心平台的战局,英特尔、AMD正面临前所未有的压力。

02 CPU开始沦为配角

今年的市场中,通用服务器和AI服务器需求出现了两极分化。

AI服务器和通用服务器的差异是什么?实际上,比起通用服务器以CPU为主要算力,AI服务器则是以GPU为主要架构,通过异质运算架构提高运算能力。目前依据应用的类型,AI服务器可以分为训练和推理两种。

从前电脑、服务器最重要的零组件是CPU,但随着需要大量运算能力的AI应用出现后,CPU开始沦为配角,GPU的时代开启了。

从目前AI服务器的市场来看,一张主板需要1~8个GPU、1~2个CPU。以及1个Arm Grace CPU,其中英伟达的GPU市场占有率超过8成,并以运算效能达5 PetaFLOPS的DGX A100和H100为AI服务器运算主力。

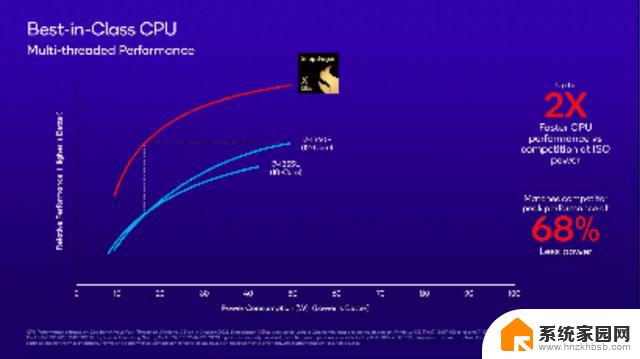

即使英伟达的GPU价格高昂,但是效率是远高于其他产品的。一起来算一笔账,假设建置数据中心预算为1000万美元,可以选择建置1座搭载960颗CPU、电力消耗达11GW的数据中心,可提供1倍的大型语言模型LLM处理性能;但是选择建置1座有48颗GPU、功耗仅需3.2GW的数据中心,且LLM资料处理量是CPU的44倍。

从综合成本收益来看,还是占优。更何况英伟达GPU在人工智能的推理和计算方面独具优势。因此一些财务实力不雄厚甚至负债累累的初创企业也在抢购英伟达芯片。这也就是为什么黄仁勋之前表示:买的越多,省的越多(The more you buy,the more you save.)。

在15年前,黄仁勋就表示,CUDA运算效果较CPU高出10~100倍。GPU应用能力早已不亚于CPU,甚至更胜一筹,自家GPU持续扩大生态系统(ecosystem),全新视觉运算世代即将来临。今年,黄仁勋更是直接说到:“尽管CPU过去几年运算速度不断提升,但进入AI时代后,以CPU为运算基础的时代已经结束,现在大型语言模型(LLM)需要更新的解决方案。”

业界分析师估计,AI芯片市场有超过8成掌握在英伟达手里。在一篇名为《Nvidia H100 GPU:供需》文章中,深度剖析了当前科技公司们对GPU的使用情况和需求。文章推测,小型和大型云提供商的大规模H100集群容量即将耗尽,H100的需求趋势至少会持续到2024年底。不过,目前英伟达GPU的产能受到供应链的限制,给英特尔和AMD反超的机会。

03 AI趋势下,英特尔、AMD能分到一杯羹吗?

英特尔不会放过AI发展的浪潮。今年英特尔在加州圣何塞举办Innovation 2023活动中,AI是贯穿始终的主旋律。

演讲开篇,英特尔执行长帕特·基辛格便表示。AI正在催生全球增长的新时代,在新时代当中,算力便起到了重要的作用,开发者正迎来巨大的商业和社会机会——算力离不开芯片,如今芯片形成了规模达5740亿美元的行业,驱动着全球背后约8万亿美元的技术经济。

数据中心方面,英特尔将数据中心芯片分为两类,包括着重效能但耗能更高的Granite Rapids芯片,以及聚焦能源效率的Sierra Forest芯片。目前英特尔新款数据中心芯片“Sierra Forest”已经预定明年上市,每瓦性能将比目前的数据中心芯片提高240%。这是英特尔首次披露这类数据,对性能的提前披露,也能看出英特尔颇为着急。

看一下Granite Rapids和Sierra Forest这两款数据中心芯片的具体细节。Sierra Forest,它是英特尔首款用于数据中心的E核Xeon可扩展芯片,还是基于EUV的Intel 3工艺的主导产品。Granite Rapids可将AI工作负载性能提升2-3倍,实现2.8倍的更好内存带宽,内存模组MCR DIMM带宽可提高30-40%。

英特尔预估,在AI战场。还需要几年时间,应该就可以追上NVIDIA在高端AI相关的进展,除此之外,英特尔在HPC是具有高度优势,HPC与AI未来是会汇聚,英特尔除了AI持续进展,HPC更具有优势。

AMD也在发力。AMD也跟英特尔一样面临产品推出时机落后的问题,旗舰AI芯片MI300目前仅少量送样,要到明年才会上市。AMD数据中心硬件部门主管诺罗德(Forrest Norrod)表示,ChatGPT引爆的AI热潮是AMD始料未及的。

目前,AMD已经将人工智能作为分配资源和投资的首要领域。AMD正在增加AI相关的研发支出,并已经制定AI战略——包括AI专用芯片和软件的开发。

对标英伟达AI芯片H100的大模型专用芯片,AMD的MI300X号称HBM密度高达英伟达H100的2.4倍,HBM带宽高达H100的1.6倍,单个芯片可运行多达800亿参数的模型,可以运行比H100更大的模型。

也有市场机构看好AMD,Northland资本市场分析师理查(Gus Richard)预期,AMD未来可望在AI芯片市场拿下20%市占率。他认为除了AMD芯片表现不凡之外,AMD与大型数据中心的合作关系也有利AI芯片销售。

值得注意的是,从晶圆代工的角度来看,数据中心芯片对高级节点的需求不断增加。AMD在最近5年中崛起,并且在PC、服务器领域能够威胁英特尔,其2018年宣布拥抱台积电7nm是个关键决定。而英伟达也一直和台积电关系紧密,尽管部分产品因分散风险、价格考量而转由三星代工,如先前的RTX 30系列,但面临三星制程技术落后下,最终RTX 40系列也回归台积电。

不管怎么说,在英特尔和AMD最新的数据中心芯片明年大量出货之前,英伟达的高端GPU没有抗打的对手。